Eine neue Ära für Versicherer

Lösungen für die Versicherungsbranche – Neudefinition Ihrer Kundenerlebnisse

Digitalisierung und der Wandel vom Risikotransfer zur Risikovorhersage und -prävention

Angetrieben von der Digitalisierung stehen wir an der Schwelle eines neuen Zeitalters für das Versicherungswesen. Beschleunigt durch die 2020 begonnene Pandemie verändert sich nach und nach das Kundenverhalten. Nachgefragt werden nun neue kundenorientierte Produkte: schnellere und effektivere personalisierte Versicherungsdienstleistungen, die über digitale Kanäle sofortigen Datenzugriff bieten. Heutzutage benötigen Versicherungsunternehmen einen generationsübergreifenden Ansatz, um mit ihren Kund*innen in Verbindung zu bleiben. Einen Ansatz, der die Bedürfnisse einer alternden Bevölkerung, die sich gerade erst mit der neuen digitalen Welt vertraut macht, ebenso berücksichtigt wie die der Digital Native Millennials (Gen Y) und der Gen Z, die bis 2030 70 % der erwerbstätigen Bevölkerung ausmachen werden.

Angesichts der sich verändernden Erwartungen müssen Kundenbeziehungen nun auf einem detaillierten Verständnis ihrer Lebensumstände, ihres Lebensstils und ihrer sich wandelnden Lebensphasen beruhen. Für Versicherer bedeutet dies, vom alten, traditionellen Modell, bei dem sich der Kundenkontakt auf Verlängerungsfristen oder eine Schadensfeststellung beschränkte, zu einem kundenorientierteren, datengestützteren Ansatz überzugehen.

Disruptive Technologien wie KI, IoT, Automatisierung und Datenanalytik bieten enorme Möglichkeiten, Kundenerkenntnisse zu gewinnen, um personalisierte Versicherungsdienstleistungen zu entwickeln. Fujitsu kann Sie bei der Transformation und Implementierung digitaler Versicherungslösungen unterstützen, die es Ihnen ermöglichen, engere Beziehungen zu Ihren Kund*innen aufzubauen und nicht bloß Produkte zu verkaufen. Durch die Implementierung der richtigen digitalen Tools – sei es KI-basierte Analytik, kundenorientierte, cloud-basierte digitale Innovation oder quanteninspirierte Optimierung – versetzen wir Sie in die Lage, von einem reaktiven Modell zu einem proaktiveren Modell der Risikovorhersage und -prävention überzugehen. Sie können Verhaltensweisen beeinflussen und Produkte und Dienstleistungen schnell an die sich verändernden individuellen Bedürfnisse anpassen.

Unabhängig davon, ob Prozesse rationalisiert oder neue Betriebsmodelle ermöglicht werden sollen – wir sind Experten darin, unsere Kund*innen bei der Transformation zu unterstützen. Wir ermöglichen:

- Eine Verfügbarkeit rund um die Uhr, 24/7/365

- Digitale Schnittstellen

- Omni-Channel-Zugänglichkeit

- Nahtlose Interaktionen

- Kontextbasierte und personalisierte Dienstleistungen

„Bis 2025 werden 50 % der Versicherungsunternehmen ihren Privatkunden sowohl bei Lebens- als auch Nichtlebensversicherungen Risikoprävention in Echtzeit als Dienstleistung anbieten, entweder direkt oder über digitale Partnerschafts-Ökosysteme. Auf diese Weise werden sie die Kundenerlebnisse drastisch verbessern.“ Erfahren Sie mehr darüber von Patrick Van Brussel von IDC.Den Blog lesen

Erkenntnisse

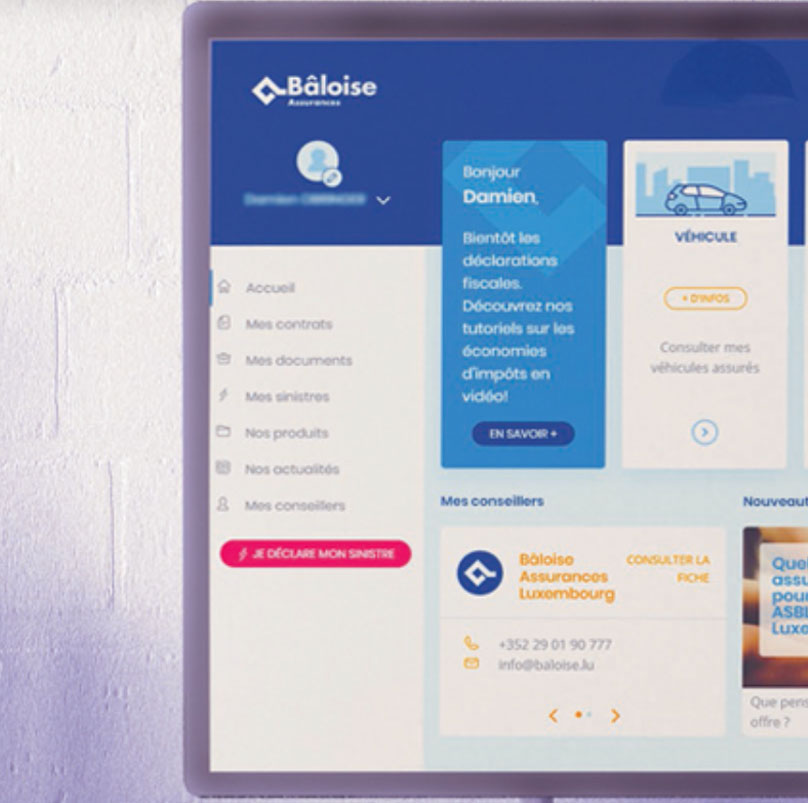

Versicherungstechnologie für Privatkunden – weg von einem Einheitsansatz hin zu personalisierten Interaktionen, die Kund*innen anziehen

Traditionelle B2C-Privatkundenversicherungen sind nach wie vor ein Geschäft, in dem es für Versicherungsunternehmen schwierig ist, enge, personalisierte Kundenbeziehungen aufzubauen. Die digital-affinen Millennials und die Generation Z wollen viel mehr als eine jährliche Erneuerungsmitteilung. Sie wollen durch personalisierte, kontextbasierte Interaktionen, die sich von der Masse abheben, überzeugt werden. Das Versicherungswesen war schon immer eine Branche mit hohem Datenaufkommen, und es ist an der Zeit, einen Nutzen daraus zu ziehen und neue Mittel und Wege zu finden, den Kund*innen täglich positive Erlebnisse zu bieten.

Durch Digitalisierung und den Einsatz vernetzter Geräte sowie KI-basierter Analytik können Sie wertvolle Erkenntnisse im Hinblick auf Kundenwünsche und verhaltensbedingte Risiken gewinnen. Mit uns als Technologiepartner sind Sie besser gerüstet, Daten zu nutzen, um Kund*innen anstatt als „generelles Risiko“ als ein „bekanntes Risiko“ zu betrachten und hochgradig individualisierte Risikobewertungen und personalisierte Richtlinien zu erstellen, welche die Kundenzufriedenheit steigern.

Mit Hilfe von IoT, Big Data Analytics, maschinellem Lernen, künstlicher Intelligenz und robotergesteuerter Prozessautomatisierung unterstützen wir Sie, Ihre Risiken zu minimieren und Kundenbeziehungen neu zu gestalten.

- Erfassen Sie Echtzeitdaten zu potenziellen Risiken

- Analysieren Sie die Daten, um verwertbare Ergebnisse zu erhalten

- Vermeiden Sie Risiken, indem Sie vorher eine Strategie festlegen

- Geben Sie Warnungen aus, um drohende Risiken ausschließen zu können

- Senden Sie Warnungen, um Maßnahmen zur Eindämmung des Schadens zu ergreifen

White Paper: Können Versicherer lernen, wie man eine digitale Kundenbeziehungen aufbaut?

Das Versicherungswesen verändert sich von innen und von außen. Eine von Fujitsu in Auftrag gegebene IDC-Studie zeigt, dass neue Kundengenerationen neue Arten von Beziehungen zu ihrem Versicherer wünschen. Es geht nicht länger um „wir“ und „sie“ sondern nur noch um „wir zusammen“.

Die Erkenntnisse und Analysen von IDC zeigen, dass wir keine Zeit verlieren dürfen, da sich die Kundenerwartungen weiterentwickeln und Disruptoren in den Markt eintreten. Erfahren Sie, wie Sie die Anzahl der digitalen Touchpoints steigern können, um eine bessere Kundennähe zu erreichen, und wie Sie dadurch von einem Risikotransfermodell zu einem Modell übergehen können, das auf Risikovorhersage und -prävention basiert.

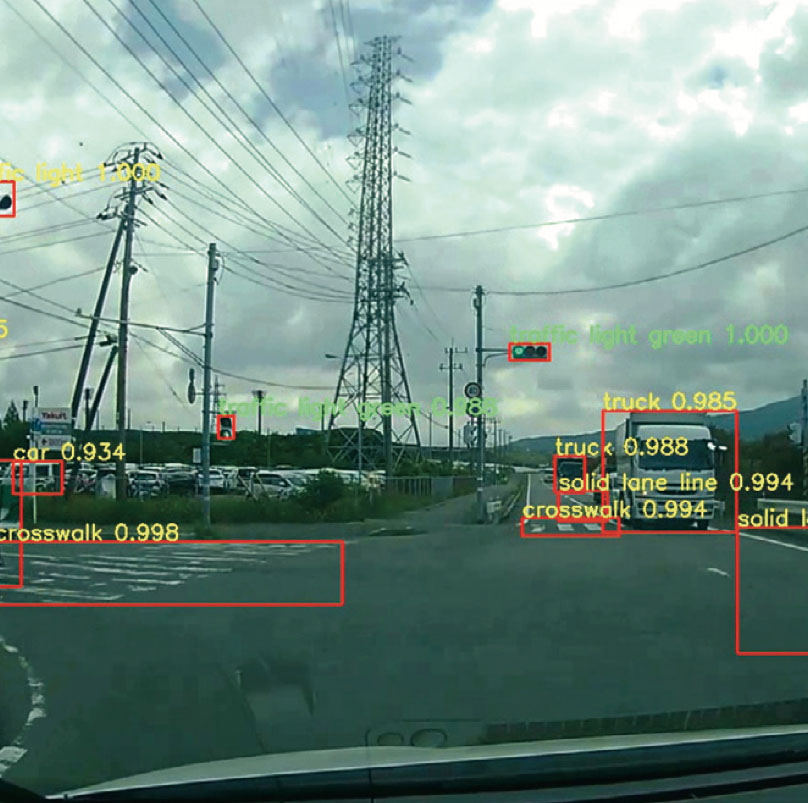

Versicherungstechnologie für Firmenkunden – vom reaktiven zum proaktiven Handeln

B2B-Firmenkundenversicherungen sind ein von starkem Wettbewerb geprägtes Geschäftsumfeld, und die Unternehmen wollen mit Versicherungsgesellschaften zusammenarbeiten, die sie in ihrem Bestreben, Geschäfte schneller und präziser denn je abzuwickeln, unterstützen können. Der Weg dorthin führt über die Realisierung neuer digitaler Ökosysteme, und Versicherungsagenten, die sich vorausschauend als digitale Disruptoren positionieren, werden am meisten profitieren. Bei Fujitsu arbeiten wir mit Versicherern zusammen und unterstützen sie bei der Implementierung von Technologien wie digitaler Zwilling (Digital Twin), RPA und KI-gestützte Echtzeit-Dateninfrastruktur, um zugrunde liegende Risiken zu reduzieren, Störfälle zu verringern und Geschäftskunden zu einem kostengünstigeren „Predict and Prevent“-Modell der Versicherung zu verhelfen. Wir planen und entwickeln Technologielösungen für die Versicherungsbranche, die Folgendes ermöglichen:

- Verringerung von Betrug

- Reduzierung von Betriebsunterbrechungsschäden

- Verringerung von Betriebshaftpflichtansprüchen

- Automatisierte Schadensfeststellung

- Erstellung intelligenter Versicherungspolicen

- Anbieten verbrauchsabhängiger Preismodelle

- Nutzung der Risikovorhersage und -prävention, um einen Wettbewerbsvorteil zu erlangen

White Paper: KI verlagert das Versicherungsmodell vom Schutz zur Prävention

Es ist nicht damit geholfen, der preiswerteste Versicherer zu sein, sondern damit, den Kund*innen zu helfen, die zugrunde liegenden Risiken und Verluste zu minimieren. Stellen Sie sich zum Beispiel vor, Sie könnten den Zustand von Produktionsanlagen mit Hilfe von IoT- und Digital-Twin-Technologie bis hin zu einzelnen Komponenten verfolgen und dann KI nutzen, um genaue Prognosen über ihre wahrscheinliche Lebensdauer zu machen. So können Empfehlungen für rechtzeitige Reparaturen gegeben werden, um den Ausfall von Maschinen zu verhindern und so Betriebsunterbrechungsschäden sowie Kundenverluste zu vermeiden.

KI verlagert das grundlegende Versicherungsmodell von der Risikoabsicherung zur Prävention. Dies ist ein radikaler Wandel mit enormem Potenzial.

Nutzen Sie das Potential der digitalen Innovation. Erfahren Sie mehr darüber, wie Fujitsu IT-Lösungen für die Versicherungsbranche Ihr Unternehmen transformieren können.

Always optimal – Chancen für Versicherungen

Always Optimal. Im schnelllebigen Versicherungsbereich ist es entscheidend, jederzeit optimal in die Zukunft sehen zu können. Erfahren Sie, wie die Quantum-Inspired Optimization Services (QIOS) von Fujitsu Ihnen dabei helfen und einen Wettbewerbsvorteil schaffen.

Nachhaltigkeit

Der Finanzsektor soll die Transformation der gesamten Wirtschaft in Richtung Nachhaltigkeit unterstützen und besitzt daher eine besondere Rolle in der Umsetzung der ESG*-Kriterien. Dabei umfasst Nachhaltigkeit (ESG) nicht nur die Verminderung von Umwelt- und Klimaschäden, sondern auch den Abbau von sozialen Ungleichgewichten und eine nachhaltige Unternehmensführung.

Robotergesteuerte Prozessautomatisierung (RPA)

Optimieren Sie Ihre Geschäftsprozesse, damit sich Ihr Personal auf die Kundeninteraktion konzentrieren kann.

Digital Finance Insights | Gruppen | LinkedIn

Wir haben eine Vision für die Zukunft der Finanzbranche. Treten Sie unserer LinkedIn Gruppe Digital Finance Insights bei und diskutieren und analysieren Sie zusammen mit den anderen Teilnehmern die neuesten Technologien und Trends in der Finanzbranche.